Cần cơ quan công an vào cuộc điều tra

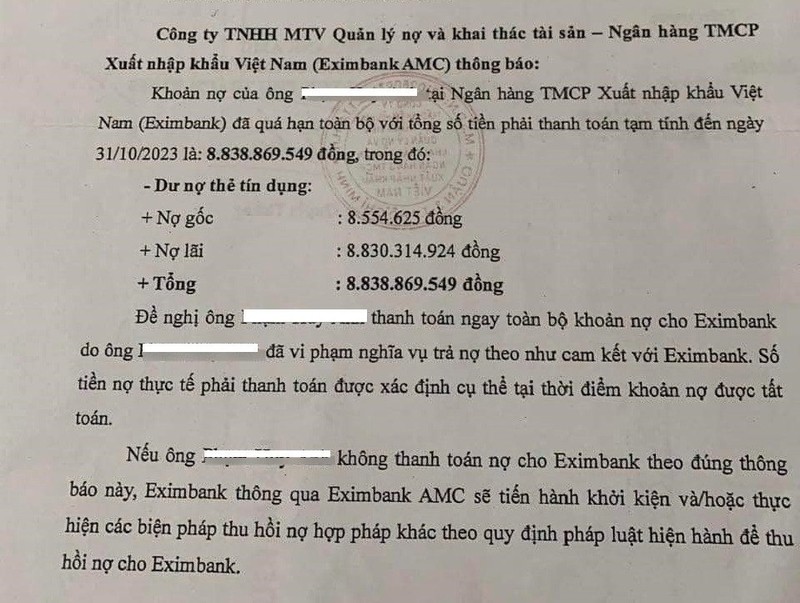

Như tin đã đưa, các trang mạng xã hội những ngày qua lan truyền bản thông báo của Công ty TNHH MTV Quản lý nợ và khai thác tài sản - Ngân hàng TMCP Xuất nhập khẩu Việt Nam (Eximbank AMC) tới khách hàng có tên P.H.A (Địa chỉ tại phường Cẩm Tây, TP Cẩm Phả, Quảng Ninh) với số tiền nợ hơn 8,8 tỷ đồng.

Theo đó, anh P.H.A ở Quảng Ninh phát sinh nợ thẻ tín dụng 8.554.625 đồng từ hai giao dịch thẻ tín dụng Eximbank Master Card vào năm 2013. Từ đó đến nay, anh P.H.A chưa từng thanh toán nợ gốc lẫn lãi cho Ngân hàng Eximbank. Do đó, cộng dồn tới thời điểm 31/10/2023, theo thông báo nhắc nợ của Eximbank, tổng số tiền anh P.H.A đang nợ tại ngân hàng này là 8.838.869.549 đồng, trong đó nợ gốc 8.554.625 đồng và nợ lãi 8.830.314.924 đồng.

|

| Công văn nhắc nợ được Eximbank AMC gửi đến khách hàng P.H.A. |

Lý giải về con số gần 9 tỷ tiền nợ, Eximbank cho hay, phương thức tính lãi, phí là hoàn toàn phù hợp theo thoả thuận giữa Eximbank và khách hàng trong hồ sơ mở thẻ ngày 15/3/2013, với đầy đủ chữ ký của khách hàng. Theo đó, quy định về phí, lãi được quy định rõ trong Biểu phí phát hành, sử dụng thẻ đã được Eximbank đăng tải công khai trên website của ngân hàng (hiện mức phí thường niên thẻ Eximbank Master Card là 300.000 đồng/năm). Ngoài ra, chủ thẻ còn phải chịu phí phát hành, phí thay thế thẻ theo yêu cầu, phí cấp lại mã PIN, phí khiếu nại, phí rút tiền mặt (4% giá trị giao dịch), phí thông báo thẻ bị thất lạc, mất cắp, phí chuyển đổi tiền tệ, phí xử lý giao dịch bằng VND tại nước ngoài,... Bên cạnh đó, ngoài lãi suất theo thoả thuận, khách hàng còn phải chịu phạt lãi trả chậm, theo mỗi kỳ tính lãi, mức lãi sẽ tăng lên sau khi cộng dồn các loại phí, lãi,... dẫn đến “lãi chồng lãi” tới tận hơn 8,8 tỷ đồng.

Trao đổi với VietNamNet ngày 15/3, anh P.H.A cho biết đã uỷ quyền cho luật sư để bảo vệ quyền lợi trong vụ việc này. Cũng theo anh P.H.A, ngày 14/3, Ngân hàng Eximbank Chi nhánh Quảng Ninh có liên hệ để mời tới làm việc nhưng anh H.A không đồng ý. Anh P.H.A cho rằng, việc ngân hàng mời tới làm việc phải theo quy trình và văn bản cụ thể. Trong đó, văn bản phải thể hiện làm việc với những đơn vị nào, nội dung gì và phải có luật sư của anh P.H.A tham gia.

Trước đó, anh P.H.A khẳng định không hề sử dụng thẻ Eximbank Master Card. Năm 2012, anh nhờ một nam nhân viên (không nhớ danh tính) Ngân hàng Eximbank Chi nhánh Quảng Ninh làm thẻ tín dụng. Nam nhân viên ngân hàng yêu cầu anh ký trước vào hợp đồng mở thẻ và nhận thẻ. Sau đó, người này đưa cho anh một chiếc thẻ thường với lý do thẻ tín dụng đang gặp trục trặc. Vì nghĩ không làm được nên anh P.H.A không để ý tới nữa. Năm 2016, anh có nhu cầu vay vốn ngân hàng thì được thông báo bản thân có nợ xấu tại Ngân hàng Eximbank Chi nhánh Quảng Ninh.

Theo các chuyên gia ngân hàng, trường hợp khách hàng P.H.A chia sẻ không sử dụng thẻ tín dụng Eximbank mà vẫn phát sinh dư nợ, cần cơ quan công an vào cuộc điều tra (có hay không việc phát hành thẻ khống).

Thanh tra Ngân hàng Nhà nước (NHNN) chi nhánh Quảng Ninh đã yêu cầu Eximbank chi nhánh Quảng Ninh có văn bản báo cáo về sự việc. Trong hợp đồng phát hành thẻ tín dụng thường ghi rõ lãi suất, nhưng vấn đề là làm thế nào mà dư nợ gốc, lãi lên tới 8,8 tỷ đồng?

Người tiêu dùng cẩn trọng khi sử dụng

Theo Luật sư Nguyễn Tuấn Long (Hội Luật gia TP HCM), nợ ngân hàng từ 8,5 triệu đồng biến thành 8,8 tỷ đồng sau 132 tháng (11 năm) tương đương mức lãi suất và phạt 5,4%/tháng, 88%/năm. Tiền phạt trả chậm và mức lãi suất được thể hiện trong hợp đồng ký kết là đúng theo luật pháp. Tuy nhiên, nếu khách hàng chứng minh được không biết đang nợ ngân hàng, ngân hàng không chứng minh được có tương tác với khách hàng để khách hàng biết thì sau 2 năm ngân hàng không thể khởi kiện thương mại.

TS. Đỗ Thị Thu Hà (Phó trưởng bộ môn Kinh doanh ngân hàng- Khoa Ngân hàng- Học Viện Ngân hàng) cho biết, thẻ tín dụng mang lại nhiều lợi ích trong chi tiêu như: Được chi tiêu trong hạn mức mà ngân hàng đã cấp, miễn lãi trong vòng 45-55 ngày. Nếu khách hàng trả nợ đúng hạn thì được khôi phục hạn mức để chi tiêu cho chu kỳ sau. Khi thanh toán bằng thẻ tín dụng, khách hàng nhận được nhiều ưu đãi, khuyến mại như: hoàn tiền, giảm giá, tích điểm, đổi quà… Hiện nay hệ thống thanh toán không dùng tiền mặt ngày càng phát triển nên việc sử dụng thẻ tín dụng rất thuận tiện, nhanh chóng, an toàn.

|

| Khách hàng cần chủ động quản lý chi tiêu, lựa chọn kỹ hạng thẻ và số lượng thẻ phù hợp nhu cầu và khả năng chi trả. (Ảnh minh họa). |

Tuy nhiên, khi sử dụng thẻ tín dụng, người dùng cần hiểu chính xác bản chất của thẻ tín dụng đó là nếu quá thời hạn miễn lãi, khách hàng thanh toán dư nợ chậm hoặc không đầy đủ có thể sẽ phải đóng phí phạt trả chậm lên tới 5% và lãi suất lên tới 20 - 40%/năm tùy từng ngân hàng, từng loại thẻ. Vì vậy để tận dụng các ưu điểm của thẻ tín dụng và tránh rủi ro, người sử dụng cần trang bị cho mình những kỹ năng và kiến thức sử dụng thẻ.

Người tiêu dùng cần đọc kỹ lãi suất, cách tính lãi ghi trong hợp đồng phát hành thẻ. Khi ký hợp đồng mở thẻ, khách hàng phải tự tay điền đúng đủ các thông tin cá nhân đầy đủ (email, số điện thoại, số người thân, địa chỉ…) chính xác, để kịp thời nhận thông tin từ ngân hàng. Nếu chủ thẻ điền qua loa hoặc giao cho nhân viên ngân hàng điền giúp dẫn đến thông tin cá nhân thiếu chuẩn xác, không thể liên lạc, mất an toàn khi sử dụng thẻ. Thường xuyên kiểm tra lịch sử giao dịch và khả năng chi trả để kiểm soát bản thân không chi tiêu quá mức, đồng thời cần có kế hoạch trả nợ hợp lý để được hưởng tiếp miễn lãi các kỳ sau.

TS. Đỗ Thị Thu Hà cũng khuyến cáo với thẻ tín dụng, khách hàng nên sử dụng tính năng khóa/mở thẻ trên app để đảm bảo an toàn bảo mật, tránh bị mất tiền khi lộ thẻ. Chỉ mở thẻ khi sử dụng và khóa ngay sau khi giao dịch xong. Chú ý cập nhật thông tin kịp thời từ ngân hàng để xử lý ngay khi có phát sinh. Không nên mở thẻ tràn lan thiếu kiểm soát. Cần chủ động quản lý chi tiêu, lựa chọn kỹ hạng thẻ và số lượng thẻ phù hợp nhu cầu và khả năng chi trả. Khi có nợ xấu sẽ rất khó vay vốn ngân hàng.

Lộ trình Eximbank đã tiến hành thủ tục nhằm thu hồi khoản nợ của ông P.H.A:

Ngày 16/9/2013: Eximbank Chi nhánh Quảng Ninh đã thông báo văn bản đến khách hàng về việc vi phạm nghĩa vụ trả nợ.

Ngày 12/12/2017: Khách hàng có văn bản khiếu nại về việc không nhận được thông báo việc vi phạm nghĩa vụ thanh toán.

Ngày 23/12/2017: Eximbank Chi nhánh Quảng Ninh đã có văn bản phúc đáp về nghĩa vụ thanh toán; đồng thời đề nghị ông P.H.A có phương án thanh toán khoản nợ cho Ngân hàng.

Ngày 19/8/2021: Công ty TNHH MTV Quản lý nợ và khai thác tài sản - Ngân hàng TMCP Xuất Nhập Khẩu Việt Nam (Eximbank AMC) theo ủy thác đã trực tiếp làm việc, giải quyết khoản nợ đối với ông P.H.A.

Ngày 10/5/2022: Eximbank AMC tiếp tục có buổi gặp gỡ ông P.H.A để trao đổi, tìm giải pháp hỗ trợ khách hàng xử lý nợ.

Ngày 8/11/2023: Eximbank AMC có Công văn số 2155/2023/EIBA/CV-TGĐ gửi ông P.H.A để thông báo về nghĩa vụ phải thanh toán, phối hợp cùng ngân hàng xử lý khoản nợ nêu trên.

Tuyết Vân