SSI Research vừa công bố báo cáo phân tích triển vọng thị trường chứng khoán (TTCK) Việt Nam và chiến lược hành động.

SSI Research nhìn lại, ở chu kỳ trước của TTCK, thị trường phục hồi mạnh mẽ khi lãi suất đạt đỉnh và NHNN chỉ đạo giảm lãi suất mạnh ngay trong năm 2012. Câu hỏi được đặt ra là điều này có thể sẽ lặp lại ở thời điểm hiện tại hay không?

Chỉ số VNIndex tăng 5,63% tính đến ngày 26/5/2023 và tăng 2,28% kể từ khi NHNN giảm lãi suất lần đầu tiên vào tháng 3. Mặc dù đến thời điểm hiện tại lãi suất đã giảm nhanh hơn dự kiến so với hầu hết các ước tính từ đầu năm, nhưng lãi suất giảm lại đi kèm với nhu cầu tín dụng thấp và tỷ giá duy trì ổn định do hoạt động nhập khẩu yếu.

Do đó, SSI Research cân nhắc một số yếu tố sẽ ảnh hưởng tới thị trường trong thời gian tới.

Thứ nhất là triển vọng lợi nhuận của doanh nghiệp niêm yết. SSI Research điều chỉnh giảm ước tính tăng trưởng lợi nhuận năm 2023 cho 88 công ty thuộc phạm vi nghiên cứu xuống còn 4% sau khi cập nhật số liệu kết quả kinh doanh quý 1.

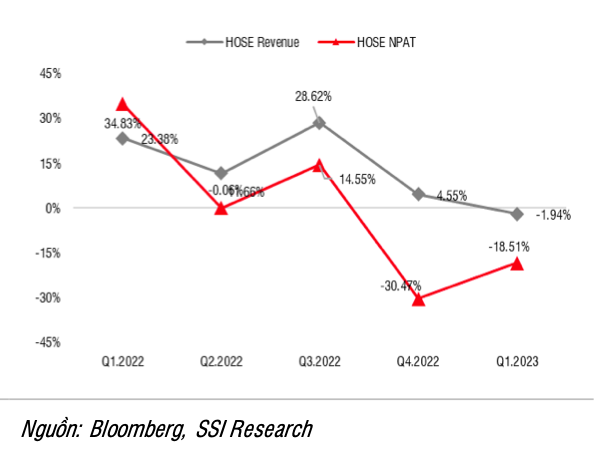

Các công ty niêm yết sẽ tiếp tục đối mặt với những khó khăn thách thức trong mùa kết quả kinh doanh quý 2 và quý 3. Trên thực tế, lợi nhuận của các công ty niêm yết trên sàn HOSE đã ghi nhận mức giảm đáng kể so với cùng kỳ, và quá trình này bắt đầu khá sớm từ quý 2/2022 cho đến quý 1/2023, trong đó biên lợi nhuận của nhiều doanh nghiệp giảm mạnh chủ yếu do chi phí tăng, trong khi tăng trưởng doanh thu vẫn giữ khá ổn định cho đến quý 1/2023.

|

| Lợi nhuận của các doanh nghiệp niêm yết trên sàn HOSE theo quý |

Tuy nhiên, rủi ro là tăng trưởng doanh thu sẽ có thể có dấu hiệu giảm sút từ quý 2/2023 do nhu cầu trong và ngoài nước đều đang yếu. Theo quan điểm của SSI Research, mức tiêu dùng trong nước có thể vẫn chưa hồi phục ngay cho đến quý 4/2023, và điều này có thể đo lường được thông qua mức tăng trưởng tín dụng và tình hình nhập khẩu.

Thứ hai, về triển vọng lãi suất, theo kịch bản cơ sở, SSI Research cho rằng lãi suất có thể giảm thêm 50 - 100 điểm cơ bản từ nay đến cuối năm và sẽ tiếp tục giảm vào năm 2024.

Trong khi SSI Research nhận thấy lãi suất huy động đã giảm tới 250-300 điểm cơ bản so với đầu năm, thì mức điều chỉnh lãi suất mua nhà lại chưa được nhiều do các khoản cho vay mua nhà được đánh giá là khá rủi ro liên quan tới các vấn đề trên thị trường trái phiếu doanh nghiệp và bất động sản.

Với lãi suất vay mua nhà hiện tại giao động quanh khoảng 13%, SSI Research cho rằng có thể cần phải cắt giảm thêm lãi suất này từ 150 đến 200 điểm cơ bản mới có thể kích thích được nhu cầu trên thị trường bất động sản và điều này rất có thể sẽ xảy ra vào năm 2024.

Tại thời điểm đó, tình hình thanh khoản sẽ tốt hơn khi các biện pháp tháo gỡ khó khăn cho thị trường bất động sản và thị trường trái phiếu doanh nghiệp của Chính phủ đi vào thực tiễn.

Riêng trong năm 2023, nghị định 08 cho phép tổ chức phát hành trái phiếu doanh nghiệp được kéo dài nghĩa vụ thanh toán thêm tối đa 2 năm, đồng thời một số các ngân hàng cho biết họ đang chuẩn bị bổ sung thêm vốn cho các chủ đầu tư dự án có đủ pháp lý cần thiết. Điều này cũng góp phần làm vấn đề thanh khoản trong hệ thống được ổn định dần dần.

Khi TTCK đang cùng lúc phản ánh triển vọng giảm lãi suất mạnh ngay trong năm nay cùng với triển vọng lợi nhuận yếu của doanh nghiệp niêm yết, SSI Research dự đoán xu hướng của thị trường sẽ theo hướng giằng co theo chiều tăng dần từ nay tới cuối năm. Mức độ biến động của TTCK vẫn sẽ ở mức khá cao.

Các yếu tố cần quan sát có thể ảnh hưởng tới TTCK bao gồm các diễn biến của lãi suất, các chính sách mới của Chính phủ cũng như việc thực thi chính sách hiện tại sẽ giúp nền kinh tế vượt qua rủi ro suy thoái của kinh tế thế giới và có thể dần phục hồi trở lại.

Điểm tích cực là cho đến quý 3 năm nay, hầu hết các ngành sẽ có thể đi qua điểm đáy về lợi nhuận của mình.

Do đó, SSI Research khuyến nghị nhà đầu tư dài hạn tích lũy dần cổ phiếu, đặc biệt khi chỉ số VNIndex ở vùng quanh 1000 điểm.

SSI Research hiện giữ khuyến nghị Trung lập đối với hai ngành chiếm tỷ trọng vốn hóa lớn nhất bao gồm ngân hàng và bất động sản. Nhưng đối với các cổ phiếu ngân hàng, công ty chứng khoán này cho rằng thời điểm quay trở lại xem xét nhóm cổ phiếu này là từ quý 4 vì tại thời điểm đó chúng ta sẽ hiểu rõ hơn về hoạt động tái cơ cấu nợ và trích lập dự phòng của các ngân hàng, từ đó có thể ước tính thời gian hấp thụ hết nợ xấu của các ngân hàng cho chu kỳ này.

Mặt khác với ngành bất động sản, SSI Research ưu tiên lựa chọn những cổ phiếu bất động sản ít liên quan đến thị trường trái phiếu doanh nghiệp.

Minh An