Trong 5 tháng đầu 2015, hai thương vụ sáp nhập ngân hàng PGBank và MHB lần lượt vào 2 ngân hàng TMCP quốc doanh lớn là Vietinbank và BIDV, đã tạo giá trị cộng hưởng cho thị trường cả về tâm lí, lẫn sức mạnh nội tại cho chính những tổ chức trong cuộc. Nhưng, đằng sau đó không chỉ toàn màu “hồng”.

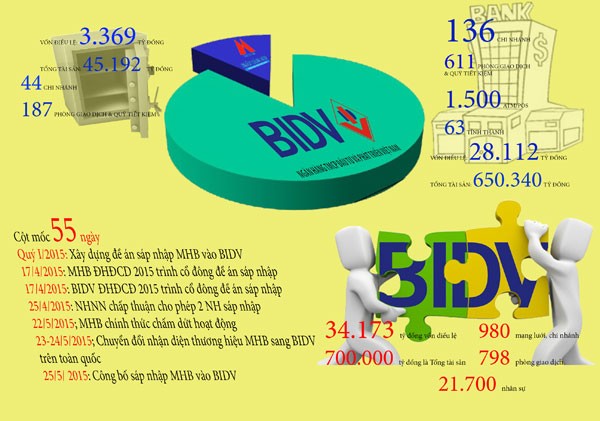

Trong đó, ngân hàng BIDV đã mở đầu cho tái cấu trúc thị trường giai đoạn 2 với tốc độ sáp nhập một NH thần tốc nhất.

Nhanh và cẩn trọng

Sự nhanh chóng của thương vụ ngân hàng BIDV-MHB thuận lợi trước hết nằm ở chỗ 2 NH đều là 2 TCTD có cùng một “ông chủ” là NHNN. Vì vậy mà chủ trương sáp nhập nhanh đi đến đồng thuận giữa hai bên cũng như, dễ được NHNN chấp thuận sớm hơn. Ngay sau khi 2 NH có sự đồng thuận sáp nhập tự nguyện và được NHNN “gật đầu”, BIDV đã chuẩn bị rất nhiều ban bệ cho công cuộc sáp nhập, trong đó có “Ban chỉ đạo sáp nhập MHB vào BIDV” được thành lập theo Quyết định số 25 của/ QĐ-NHNN của NHNN. Ông Trần Bắc Hà - Chủ tịch BIDV cho biết cả hai NH đều đã thực thi triển khai sáp nhập trên tiêu chí: Nhanh và cẩn trọng, chặt chẽ. “BIDV là NH có kinh nghiệm xử lí, tái cơ cấu NH dày dạn với trường hợp NHTMCP Nam Đô (1999). Đến 2012 được giao nhiệm vụ trực tiếp tổ chức nhiệm vụ hợp nhất 3 NH theo Thông tư 04 - thương vụ hợp nhất đầu tiên của tái cấu trúc hệ thống giai đoạn I. Một mặt BIDV xác định đây là nhiệm vụ, đảm bảo yêu cầu chỉ đạo của Nhà nước và việc triển khai có lộ trình, mặt khác cũng mong muốn thực thi nhanh chóng để tạo sự ổn định cho NH”, ông Trần Bắc Hà nói.

|

| BIDV là ngân hàng đã mở đầu cho tái cấu trúc thị trường giai đoạn 2 với tốc độ sáp nhập một ngân hàng thần tốc nhất. |

Cũng theo Chủ tịch BIDV, “chìa khóa” hỗ trợ thương vụ đi đầu trong năm 2015 về sáp nhập quan trọng nhất với bộ ba tài liệu: 1, Xây dựng đề án sáp nhập. 2, Hợp đồng sáp nhập. 3, Điều lệ sửa đổi sau sáp nhập. Ba bộ tài liệu này đã được 2 NH bắt đầu khởi động chuẩn bị ngay từ quý I/2015, với mốc quan trọng ĐHĐCĐ của 2 NH, trình cổ đông ba bộ tài liệu để các cổ đông xem xét theo đúng quy định. Bên cạnh đó, cũng đã có tới 250 văn bản và gần 2.000 trang tài liệu liên quan đến thương vụ sáp nhập được triển khai. Nhờ đó, thay vì mất từ 8 tháng đến 1 năm cho công cuộc thẩm định, sáp nhập, đến ngày 23-24/5, toàn bộ nhận diện thương hiệu tại các địa điểm phòng giao dịch, chi nhánh của MHB đã thay “áo” BIDV đồng loạt trên thị trường. Thương vụ sáp nhập BIDV - MHB, theo bình luận của giới quan sát, đạt kết quả bước đầu không chỉ xuất sắc về mặt lộ trình và thời gian, mà có lẽ cũng… đúng với phong cách làm việc của một lãnh đạo ngân hàng quốc doanh có tiếng là “nói được làm được” - là ông Trần Bắc Hà - Chủ tịch BIDV.

Cái giá của thương vụ

Cái giá của BIDV khi nhận MHB, so với các thương vụ M&A nói chung, khá nhẹ nhàng. Hiện MHB là NH đang có thị phần tốt và giàu tiềm năng. Vấn đề của MHB có lẽ chỉ là một NH vẫn còn ở quy mô nhỏ, đặc biệt so với các NH top đầu. Thương vụ sáp nhập này sẽ giúp MHB thoát ra khỏi cảnh “tiến không nổi, lớn không xong” khi lợi thế thì có thừa, nhưng nguồn lực lại hữu hạn. Quan trọng nhất, nếu vào BIDV, MHB sẽ bắc nhịp cầu “sáp nhập” cả một thị trường truyền thống khu vực Đồng bằng Sông Cửu Long vào tầm ngắm thị trường tương lai cho BIDV phát huy năng lực khai thác. “Thay vì mất 7 năm để xây dựng mạng lưới và thị trường này, nhận MHB đã giúp BIDV tiết kiệm được đúng chừng đó thời gian để nâng tầm khai thác mảng khách hàng nông nghiệp, nông thôn”, ông Trần Bắc Hà cho biết.

Được món hời MHB, BIDV cũng đã rất “chịu chơi” và làm hài lòng cổ đông của MHB khi hoán đổi cổ phiếu với tỷ lệ 1:1. Tài thuyết phục của Chủ tịch BIDV đã khiến các cổ đông BIDV rộng lòng hoan hỉ với cái thiệt pha loãng cổ phiếu trước mắt, khi giá cổ phiếu 2 NH chênh nhau gần gấp đôi trên thị trường, để đồng lòng đặt kì vọng vào một BIDV lớn mạnh cả bán buôn, bán lẻ tương lai. Một yếu tố không thể không kể có lẽ khiến BIDV “chịu chơi” như vậy là ngoài tiêu chuẩn “sáp nhập nguyên trạng”, cổ đông sở hữu cổ phần phổ thông của cả 2 NH chiếm tỷ lệ vô cùng nhỏ bên cạnh cổ đông lớn nhất là NHNN. Với BIDV, NHNN hiện đang nắm 95,26%, ở MHB là 91,6%. Việc hoán đổi cổ phiếu với tỷ lệ 1:1 trên danh nghĩa hay về bản chất vốn thì đều là “tiền về một chỗ”, không có sự thất thoát hay thua thiệt cho “ông chủ”, một chuyên gia trong lĩnh vực ngân hàng nhận xét.

Còn nhiều việc phải làm

Với tư cách là thương vụ sáp nhập đi đầu trong tái cấu trúc hệ thống giai đoạn II, dù thuận lợi nhưng BIDV sau sáp nhập vẫn còn nhiều việc phải làm. Theo ông Trần Bắc Hà, những việc NH phải làm sau sáp nhập là tiếp tục xây dựng kế hoạch kinh doanh 3 năm, hoàn thành đề án tái cơ cấu cho cả 2 NH, xử lí nợ xấu dưới 3%, đáp ứng mục tiêu phục vụ cho tăng trưởng nền kinh tế mà theo quan điểm của BIDV có khả năng đạt từ 6,4 - 6,5% trong năm nay - rất tích cực; đồng thời hoàn thành IPO và bán chiến lược theo quy định của NHNN. Hiện BIDV vẫn đang tìm cổ đông theo nguyên tắc một cổ đông, hai đối tác chiến lược lớn, với tổng sở hữu của nhà đầu tư nước ngoài dự kiến là 30%.

Một nhiệm vụ nữa của NH sau sáp nhập là ổn định tư tưởng, tâm lí, công ăn việc làm cho người lao động với gần 24.000 cán bộ công nhân viên và tiếp tục duy trì, phát triển mạng lưới gần 1.000 chi nhánh, gần 200 mạng lưới chi nhánh cấp I. Đối với ĐBSCL, ông Trần Bắc Hà cho biết trong 3 năm tới NH sẽ gia tăng quy mô, kĩ thuật, phối hợp Israel, Nhật Bản trong ứng dụng công nghệ nâng cao chất lượng nông sản, thủy sản. Qua đó, NH sẽ “xúc tiến” khai thác thị trường tốt hơn.

Điều thị trường khá quan tâm là với việc tiếp nhận theo phương thức nguyên trạng, BIDV hẳn cũng sẽ phải mất thời gian để đánh giá đầy đủ về nợ xấu hoặc tình trạng chất lượng tín dụng của MHB. Trong đó, BIDV sẽ phải mất thời gian trước nhất xử lí một số các khoản mục đầu tư của MHB đang chưa có hiệu quả, ví dụ MHBS –CTCK đang được Ủy ban chứng khoán Nhà nước đưa vào diện kiểm soát đặc biệt. Ông Trần Bắc Hà cho biết quan điểm của BIDV là cái gì đầu tư ngoài ngành, Nhà nước yêu cầu thoái vốn thì BIDV sẽ thoái vốn. Cái gì có lợi thì giữ lại. Các danh mục đầu tư niêm yết, OTC, đầu tư liên doanh góp vốn của cả MHB mà BIDV đón nhận cũng sẽ được xử lí theo nguyên tắc không để mất mát, thất thoát vốn Nhà nước. BIDV cũng đã thành lập Tổ thực thi thoái vốn để theo dõi và thực thi công việc này.

Như vậy, hành trình thoái vốn đầu tư ngoài ngành của BIDV dù đã được dừng danh mục mới từ năm 2009, nhưng khi “cõng” thêm MHB chắc chắn sẽ phải dài thêm.

Vĩ thanh

Việc sáp nhập PGBank và Vietinbank, hay MHB vào BIDV, không thuần túy là tích hợp dọc để xóa sở hữu chéo hay cộng hưởng ngang giữa các NH về cùng nhau như những thương vụ đã diễn ra trước đây – mà đây là những NH nhỏ, đang khỏe, với những NH lớn hơn. Do đó lo ngại về những NH xấu cộng với nhau sẽ càng xấu không nhiều áp lực.

Một ích lợi có ý nghĩa không kém, xét về hệ thống, là việc “xóa sổ” hai NH nhỏ một cách tự nguyên đã giúp NHNN đưa hệ thống nhích thêm một bước về phía trước trên hành trình đi đến mục tiêu giảm bớt số lượng các nhà băng, dần dần đưa số lượng TCTD xuống dưới con số 20 và cạnh tranh một cách lành mạnh, hiệu quả hơn, khởi đầu cho tái cấu trúc hệ thống giai đoạn 2 thuận lợi như mục tiêu NHNN đề ra.

Khi thị trường bớt NH quy mô nhỏ và nhập các NH lớn, sức mạnh cạnh tranh của các NH lớn về lí thuyết sẽ tăng lên. Việc thị trường đặt kì vọng vào chất lượng sản phẩm dịch vụ, cũng như sự ổn định thanh khoản và tăng trưởng bền vững của các NH lớn theo đó cũng có cơ sở hơn.

Theo Diễn đàn Doanh nghiệp